Ein Kleinkredit ist ein Darlehn mit einem geringen Betrag, man spricht bei Beträgen von nicht mehr als 10.000 Euro davon. Der Begriff Kleinkredit existiert im Bankwesen nicht offiziell hat sich in den letzten Jahren aber etabliert, weil er immer stärker nachgefragt wurde.

Kleinkredit Definition

Welche Höhe ein Kredit erreichen darf, um als Kleinkredit zu gelten, ist nicht einheitlich definiert. Je nach Quelle können Kleinkredite eine Höhe von 500 bis 10.000 Euro erreichen.

Braucht man kurzfristig etwas Bargeld, so ist die Art des Kredits oftmals eine einfache Lösung. Günstige Zinsen, kurze Laufzeiten und eine geringe monatliche Belastung sprechen für einen Kleinkredit. Über das Internet dauert es nur einig Minuten um den Antrag auszufüllen und abzuschicken – oftmals gibt es eine unverbindliche Zusage schon nach wenigen Minuten – auch am Wochenende.

[no_toc]

Wer kann einen Kleinkredit beantragen?

Zu aller erst – jeder der mind. 18 Jahre alt und volljährig ist kann einen Kleinkredit beantragen. Wichtig ist das die Bonität stimmt und man möglichst keinen Negativen Schufaeintrag hat. Die Mindestanforderungen für einen Kleinkredit sind:

- Wohnhaft in Deutschland

- mind. 18 Jahre alt

- positive[glossary id=’59‘ slug=’bonitaet‘ /] & festes Arbeitsverhältnis von Vorteil

- laufende Kredite spielen keine Rolle

Die 3 Schritte zum Kleinkredit

In nur 3 Schritten kann ein Kleinkredit abgeschlossen werden – der Vorgang dauert nur einige Minuten und kann Online bequem von zuhause aus durchgeführt werden.

- Kleinkredite vergleichen

- Vertrag unterschreiben

- Kredit erhalten / Geld ausgezahlt bekommen

Schritt 1:

Mit dem Vergleichsrechner für Kleinkredite kann man schnell, einfach und unkompliziert alle Anbieterbanken mit nur einem Blick vergleichen. So findet man das beste Angebot in wenigen Minuten und mit nur einigen Klicks. Der Kleinkredit Vergleich ist ein entscheidender Prozess und sollte gründlich durchgeführt werden. Es gibt viele Kreditangebote von verschiedenen Banken die alle unterschiedlich sind. Vor Antragsstellung sollte man also vorher genau Vergleichen.

Mit dem Vergleichsrechner für Kleinkredite kann man schnell, einfach und unkompliziert alle Anbieterbanken mit nur einem Blick vergleichen. So findet man das beste Angebot in wenigen Minuten und mit nur einigen Klicks. Der Kleinkredit Vergleich ist ein entscheidender Prozess und sollte gründlich durchgeführt werden. Es gibt viele Kreditangebote von verschiedenen Banken die alle unterschiedlich sind. Vor Antragsstellung sollte man also vorher genau Vergleichen.

Schritt 2:

Die Anfrage wird Online über den Vergleichsrechner gestellt, einfach die benötigen Daten in das Formular eingeben und die Antragsstrecke bis zum Schluss durchführen. Nach nur wenigen Minuten erhält man eine erste Nachricht ob der Kleinkredit bewilligt werden kann oder nicht. Die Bank sendet daraufhin einen schriftlichen Vertrag zu (per Post oder E-Mail, dies ist von Bank zu Bank unterschiedlich). Der Vertrag muss unterzeichnet und mittels Post-Ident zurückgeschickt werden.

Die Anfrage wird Online über den Vergleichsrechner gestellt, einfach die benötigen Daten in das Formular eingeben und die Antragsstrecke bis zum Schluss durchführen. Nach nur wenigen Minuten erhält man eine erste Nachricht ob der Kleinkredit bewilligt werden kann oder nicht. Die Bank sendet daraufhin einen schriftlichen Vertrag zu (per Post oder E-Mail, dies ist von Bank zu Bank unterschiedlich). Der Vertrag muss unterzeichnet und mittels Post-Ident zurückgeschickt werden.

Schritt 3:

Nachdem eine erste Bestätigung erfolgte, wird der Darlehnsvertrag zugeschickt. Dieser muss Unterschrieben an die Bank zurückgesendet werden. Dies geschieht mittels dem bekannten Post-Ident Verfahren und ist kostenlos, bzw. die Kosten werden von der Bank übernommen. Nachdem die Bank den Vertrag auf alle erforderlichen Unterschriften geprüft hat wird die Zahlung veranlasst.

Nachdem eine erste Bestätigung erfolgte, wird der Darlehnsvertrag zugeschickt. Dieser muss Unterschrieben an die Bank zurückgesendet werden. Dies geschieht mittels dem bekannten Post-Ident Verfahren und ist kostenlos, bzw. die Kosten werden von der Bank übernommen. Nachdem die Bank den Vertrag auf alle erforderlichen Unterschriften geprüft hat wird die Zahlung veranlasst.

Laufzeit, 6 Monate, 120 Monate

Kreditbetrag, 1.000 €, 85.000 €

Alter, 18 Jahre, 70 Jahre

[/table]

Kleinkredit Vergleich

Der Check aller vorhanden Kleinkredit Anbieter ist der erste von 3 Schritten um an einen Kleinkredit zu kommen. Der Vergleich ermöglicht es alle Banken, beliebig nach der Höhe des Kredites, zu checken.

Der Dahrlehnsvertrag

Das wichtigste Schriftstück ist der Vertrag des Kleinkredit. Erst wenn dieser der Bank unterschrieben vorliegt wird der Kreditbetrag auf das angegebene Konto überwiesen. In dem Vertrag stehen alle wichtigen Stammdaten des Kreditnehmers, wie Name, Alte, Wohnort und noch einige weitere Daten. Wichtig ist das die eigenen Angaben alle wahrheitsgemäß gemacht werden, da der Vertrag sonst nicht zustande kommen kann.

Den Kleinkredit ausgezahlt bekommen

Wurde der Vertrag korrekt ausgefüllt und unterschrieben erfolgt die Auszahlung des Kreditbetrags auf das, in dem Vertrag angegebene, Konto. Die Banken sind bei der Auszahlung sehr schnell, so dass das Geld innerhalb von 1-2 Tagen auf dem Konto eintreffen wird. Keine lange Wartezeiten – das Geld steht sofort zur freien Verfügung.

Wurde der Vertrag korrekt ausgefüllt und unterschrieben erfolgt die Auszahlung des Kreditbetrags auf das, in dem Vertrag angegebene, Konto. Die Banken sind bei der Auszahlung sehr schnell, so dass das Geld innerhalb von 1-2 Tagen auf dem Konto eintreffen wird. Keine lange Wartezeiten – das Geld steht sofort zur freien Verfügung.

Merkmale eines Kleinkredit

- Keine fest definierte Darlehenssumme, aber man spricht bei Krediten von 500 bis ca. 10.000 Euro von einem Kleinkredit

- Wird genutzt um eine finanzielle Notlage zu überbrücken wie beispielsweise die Reparatur eines Kfz oder aber eines Haushaltsgerät (Waschmaschine, Spülmaschine, Multimedia..)

- Ebenfalls eine günstigere Art den Dispokredit des Girokontos auszugleichen

- Kurze Laufzeiten mit geringer monatlicher Belastung

geringe – hohe, geringer Kreditbetrag, kleine monatliche Raten

[/table]

Verwendung eines Kleinkredit

Ein Kleinkredit kann für viele Dinge genutzt werden, steht eine teurere Anschaffung oder Modernisierung, wie beispielsweise ein neues Kfz, eine Waschmaschine oder Multimediaanlage an so wird diese oft mit einem Darlehen bezahlt. Die eigene Finanzkraft reicht nicht aus und so wird der Kleinkredit zur attraktiven Lösung. Geringe Zinsen und Kosten, bequeme Abzahlung in monatlichen Raten und die Möglichkeit das Geld schnell zu bekommen sprechen für einen Kleinkredit.

[table colalign=“center|center“] Betrag,Verwendungsbeispiele1.000 €, Reparaturen im Haus oder am Kfz

2.000 €, Modernisierung oder neue Möbel

3.000 €, Alten Kredit umschulden oder Dispo ausgleichen

[/table]

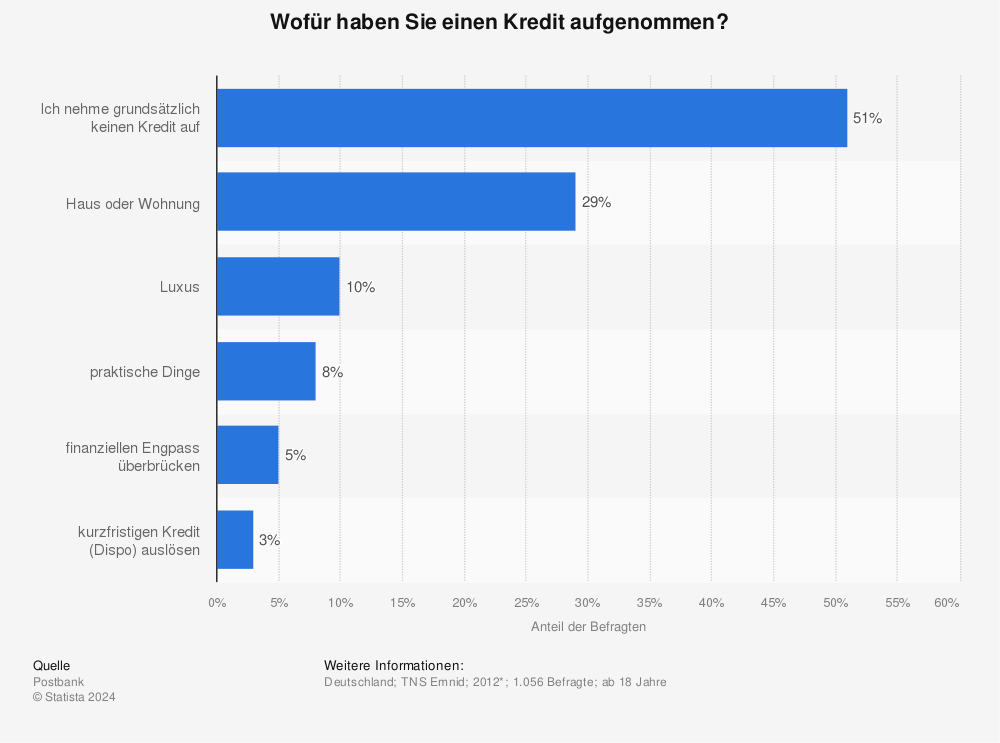

Mehr Statistiken finden Sie bei Statista

Die Grafik zeigt eine Umfrage aus dem Jahr 2012, in der nach dem Verwendungszweck einer Kreditaufnahme gefragt wurde.

Der Ablauf eines Kreditantrags

Für die Beantragung eines Kleinkredits werden in der Regel folgende Unterlagen und Dokumente benötigt:

Für die Beantragung eines Kleinkredits werden in der Regel folgende Unterlagen und Dokumente benötigt:

- ein gültiger Personalausweis bzw. ein Reisepass mit einer aktuellen Meldebescheinigung

- aussagekräftige Nachweise über die Einnahmen und Ausgaben des Antragstellers

- aktuelle Kontoauszüge

In Abhängigkeit vom beruflichen Status gibt es verschiedene Dokumente, um die Höhe des Einkommens nachzuweisen. So müssen zum Beispiel Arbeitnehmer ihre Gehaltsnachweise, Rentner ihre Rentenabrechnung und Selbstständige bzw. Freiberufler ihre BWAs oder ihre Steuerbescheide vorlegen.

[table caption=“Das wird benötigt“ colalign=“center|center“] Dokument, AusführungAusweis, Personalausweis oder Reisepass

Einkommensnachweis, letzte Gehaltsabrechnungen oder Steuerbescheid

[/table]

Die formale Prüfung des Kreditantrags findet durch einen Sachbearbeiter statt

Ein Sachbearbeiter kontrolliert auf der Grundlage der eingereichten Unterlagen, ob er einen Kredit anbieten kann. In diesem Zusammenhang überprüft er zuerst die Geschäftsfähigkeit des Antragstellers. Diese liegt vor, wenn man volljährig und in seiner geistigen Tätigkeit nicht eingeschränkt ist.

Sofern diese Voraussetzungen erfüllt sind, kann die Bank einen Kredit vergeben. Dies bedeutet jedoch nicht zwangsläufig, dass dem Kreditantrag entsprochen wird. Es gilt nämlich zu beachten, dass die meisten Banken:

- bei einer Kreditvergabe ein Höchstalter vorsehen

- auf die Bonität achten

- nur mit einem positiven Schufa-Verlauf einen Kredit gewähren

Aufgrund dieser Einschränkungen bei der Kreditvergabe wird jeder Kreditantrag genau betrachtet. So überprüft der Sachbearbeiter beispielsweise die gemachten Angaben hinsichtlich der Einnahmen und Ausgaben des Antragstellers auf Stimmigkeit. Dies geschieht mittels Durchsicht der Dokumente und nimmt in den meisten Fällen nur wenige Minuten in Anspruch.

Aufgrund dieser Einschränkungen bei der Kreditvergabe wird jeder Kreditantrag genau betrachtet. So überprüft der Sachbearbeiter beispielsweise die gemachten Angaben hinsichtlich der Einnahmen und Ausgaben des Antragstellers auf Stimmigkeit. Dies geschieht mittels Durchsicht der Dokumente und nimmt in den meisten Fällen nur wenige Minuten in Anspruch.

Der Sachbearbeiter gibt alle Daten in ein Programm ein. Dieses ermittelt dann, ob ein Antragsteller grundsätzlich in der Lage wäre seinen Kreditverpflichtungen nachzukommen.

Neben dieser Berechnung erfolgt im Rahmen der Antragsüberprüfung eine Abfrage bei der Schufa. Bei der Schufa sind wichtige Angaben hinterlegt. Als Beispiele hierfür sind neben bestehenden Verpflichtungen Informationen zum bisherigen Zahlungsverhalten des Antragstellers zu nennen.

Sofern jemand in der Vergangenheit beispielsweise bei anderen Kreditgeschäften negativ aufgefallen ist, wird dies durch die Schufa vermerkt. Als Folge davon wird die Kreditwürdigkeit des Antragstellers schlechter bewertet, sodass sich die Chancen auf einen positiven Bescheid bei dem Kreditantrag reduzieren.

Die Dauer der Prüfung eines Kreditantrags kann variieren

Für eine erfolgreiche Kreditvergabe muss ein Verbraucher zahlreiche Kriterien erfüllen. Aus diesem Grund wird jeder Kreditantrag vor einer Kreditvergabe genau geprüft.

Die Dauer dieser Prüfung kann von Antrag zu Antrag variieren. Dabei gibt es verschiedene Kriterien, die die Dauer der Prüfung maßgeblich beeinflussen können. Als Beispiel hierfür sind folgende Faktoren zu nennen:

- die Höhe der beantragten Kreditsumme

- die Dauer der Laufzeit

- die Mittelverwendung

- der Berufsstatus

Gewöhnlich wird eine Entscheidung über einen Kleinkredit in Höhe von 1.000 oder 2.000 Euro innerhalb von wenigen Minuten getroffen. Bei größeren Kreditsummen, wie sie zum Beispiel für die Finanzierung eines Fahrzeugs benötigt werden, kann sich eine Kreditprüfung auch über einen Zeitraum von mehreren Tagen hinziehen. Dies ist vor allem dann der Fall, wenn ein Antragsteller selbstständig oder freiberuflich tätig ist und somit kein festes regelmäßiges Einkommen bezieht.

Möglichkeiten, um die Chancen eines positiven Bescheids bei einem Kreditantrag zu erhöhen

Es gibt verschiedene Faktoren, die sich negativ auf einen Kreditantrag bzw. die Bearbeitungszeit bei einem Kreditantrag auswirken können. Deshalb kann es in Einzelfällen sinnvoll sein, Maßnahmen zu ergreifen, um die Chancen auf einen Kredit zu erhöhen. Als Beispiele für solche Maßnahmen sind zu nennen:

Es gibt verschiedene Faktoren, die sich negativ auf einen Kreditantrag bzw. die Bearbeitungszeit bei einem Kreditantrag auswirken können. Deshalb kann es in Einzelfällen sinnvoll sein, Maßnahmen zu ergreifen, um die Chancen auf einen Kredit zu erhöhen. Als Beispiele für solche Maßnahmen sind zu nennen:

- die Aufnahme eines zweiten Antragstellers bzw. Bürgens in den Kreditantrag

- die Bereitstellung von Sicherheiten für den Kredit

Durch die hier aufgeführten Maßnahmen reduziert sich das Ausfallrisiko der Bank. Somit erhöht sich die Wahrscheinlichkeit der Kreditvergabe bzw. der Bearbeitungsdauer für den Antrag in vielen Fällen.

[table caption=“Möglichkeiten erhöhen einen Kleinkredit zu bekommen“ colalign=“center|center“] Sicherheit, BeschreibungGrundstücke & Eigentum, zusätzliche Sicherheit für die Bank

Kapital, in Form von Geldanlagen oder Aktien

Bürgen mit aufnehmen, jemand aus dem Familien oder Verwandtenkreis

Zweiter Antragsteller, den Partner/in mit aufnehmen

[/table]

Schufa-Abfrage bei einem Kleinkredit

Es gibt zahlreiche Kreditinstitute, die Verbrauchern einen Kleinkredit offerieren. Allerdings handelt es sich nicht bei allen Anbietern um seriöse Unternehmen. Deshalb ist für den Verbraucher, sofern ein Anbieter mit einem Kleinkredit ohne Schufa wirbt, generell Vorsicht geboten.

In den meisten Fällen vergeben Anbieter, die auf eine Schufa-Anfrage verzichten, keine Kredite. Dafür stellen sie für angeblich erbrachte Dienstleistungen Gebühren in Rechnung. Seriöse Institute machen dies nicht. Bei diesen entstehen nur Kosten, sofern es zu einer Kreditvergabe kommt.

Die Schufa speichert Daten über den Verbraucher

Bei der Schufa handelt es sich um eine Auskunftei, die Daten über den Verbraucher speichert. Bei diesen Daten handelt es sich zum Beispiel um Angaben über:

Bei der Schufa handelt es sich um eine Auskunftei, die Daten über den Verbraucher speichert. Bei diesen Daten handelt es sich zum Beispiel um Angaben über:

- die Person (Name, Vorname, Geburtsdatum, Geschlecht, Wohnort usw.)

- bestehende Telefon- und Handyverträge

- bestehende Girokonten

- vorhandene Kreditkarten

- bestehende Kundenkonten im Handel und Versandhandel

- bestehende Kredit- und Leasingverträge

- abweichendes Zahlungsverhalten

- die Abgabe der Eidesstattlichen Versicherung

- die Eröffnung eines Insolvenzverfahrens

Bei einer Schufa-Anfrage werden Einträge zu einer Person abgefragt

Alle Kreditinstitute möchten sichergehen, dass die Kreditnehmer ihren Kleinkredit pünktlich und vollständig zurückzahlen. Aus diesem Grund überprüfen sie die Bonität und das bisherige Zahlungsverhalten des Antragstellers. Im Rahmen dieser Prüfung erfolgt durch das Kreditinstitut in der Regel eine Anfrage bei der Schufa. Durch diese Anfrage ist es Kreditinstituten möglich, wichtige Details über den Kreditnehmer zu erhalten. So erfährt die anfragende Bank beispielsweise:

- ob und wie viele Kreditkarten, Girokonten, Handykonten usw. ein Antragsteller hat

- ob, in welcher Höhe und mit welcher Restlaufzeit ein Antragsteller bereits Kredite aufgenommen hat

Obwohl ein Kreditinstitut durch die Anfrage durch die Schufa sehr viel über den Verbraucher erfährt, wird durch die Schufa der Datenschutz eingehalten. Dies geschieht u.a. dadurch, dass die Schufa für die Abfrage der Daten grundsätzlich eine Einverständniserklärung einfordert und zudem zahlreiche Daten anonymisiert. So erfährt das Kreditinstitut zum Beispiel keine Einzelheiten über die Höhe des Verfügungsrahmens bei einer Kreditkarte.

Obwohl ein Kreditinstitut durch die Anfrage durch die Schufa sehr viel über den Verbraucher erfährt, wird durch die Schufa der Datenschutz eingehalten. Dies geschieht u.a. dadurch, dass die Schufa für die Abfrage der Daten grundsätzlich eine Einverständniserklärung einfordert und zudem zahlreiche Daten anonymisiert. So erfährt das Kreditinstitut zum Beispiel keine Einzelheiten über die Höhe des Verfügungsrahmens bei einer Kreditkarte.

Eine Schufa-Anfrage durch ein Kreditinstitut dauert nur wenige Minuten

Sofern ein Kreditinstitut die Schufa-Daten einer Person überprüfen möchte und das Einverständnis vorliegt, dauert die Anfrage zumeist nur wenige Minuten. Somit kann ein Kreditsachbearbeiter binnen kurzer Zeit eine Anfrage eines Verbrauchers für einen Kleinkredit bearbeiten.

Sofern alle Voraussetzungen für die Vergabe eines Kleinkredits vorliegen und der Verbraucher keinen negativen Schufa-Eintrag hat, wird dem Kreditantrag in der Regel stattgegeben. Dabei wird in den meisten Fällen auf der Grundlage der gespeicherten Daten und dem sogenannten Basis-Score, der die Ausfallwahrscheinlichkeit eines Kredits widerspiegelt, ein bonitätsabhängiger Zinssatz angeboten.

Die Schufa-Anfrage soll den Verbraucher vor einer Überschuldung schützen

Eine Schufa-Anfrage ist vor allem eine Sicherheit für die Bank, da eine Bank durch eine solche Anfrage das Ausfallrisiko besser einschätzen kann. Zudem ist sie auch ein Schutz für den Verbraucher. Dieser wird durch eine gewissenhafte Kreditvergabe vor einer Überschuldung geschützt.

Eine Kreditabsage nach einer Schufa-Anfrage ist ein Zeichen dafür, dass ein Verbraucher nicht dazu in der Lage ist, den Verpflichtungen aus einem Kleinkredit nachzukommen. Deshalb sollte man nach einer Kreditabsage keinen Kredit bei einem zwielichtigen Anbieter beantragen.

Einige Schufa-Daten können Fehler enthalten

In der Regel sind die von der Schufa erfassten Daten korrekt und vollständig. In Einzelfällen ist jedoch möglich, dass bei der Datenerhebung Fehler gemacht wurden. Aus diesem Grund kann es bei einem negativen Kreditentscheid sinnvoll sein, bei der Schufa eine Selbstauskunft einzufordern. Durch diese erhält der Verbraucher sämtliche Informationen zu gespeicherten Daten und kann diese, sofern sie nicht korrekt sind, löschen lassen.

Jeder Verbraucher kann einmal jährlich kostenlos bei der Schufa eine Selbstauskunft einholen. Dabei gilt jedoch zu beachten, dass die Bearbeitung der Anfrage einer Privatperson im Gegensatz zu einer Bearbeitung einer Anfrage durch ein Kreditinstitut nur postalisch möglich ist und eine längere Zeit in Anspruch nehmen kann.

Darlehensarten und Zinsberechnung

Wenn man einen Kredit beantragt spricht man meist von einem Annuitätendarlehen. Diese Art des Darlehn wird in gleichbleibenden Raten zurückgezahlt. Es gibt noch weitere Darlehensarten, diese sind das Abzahlungsdarlehen (auch bekannt als Ratendarlehen oder Tilgungsdarlehen) und das Fälligkeitsdarlehen.

Bei dem Fälligkeitsdarlehen wird, wie der Name schon sagt, die komplette Kreditsumme zu einem bestimmten, vorher definierten Zeitpunkt fällig.

Bei dem Fälligkeitsdarlehen wird, wie der Name schon sagt, die komplette Kreditsumme zu einem bestimmten, vorher definierten Zeitpunkt fällig.

Unten stehende Tabellen wurden, zur Vereinfachung, mit folgenden Werten berechnet:

- Kreditsumme: 1.000€

- Zinssatz von 10%

- Laufzeit 5 Monate

Abzahlungsdarlehen, Ratendarlehen oder auch Tilgungsdarlehen

Der Kredit wird in gleichbleibenden Raten zurückgezahlt. Die monatlichen Kosten ergeben sich daher immer aus den Zinsen, die jeweils auf die vorhandene Restsumme des Kredits berechnet wird, und der Kreditrate. Da die Kreditrate gleichbleibend ist ändern sich die monatlichen Kosten dementsprechend. Die Kosten fallen daher mit jedem Monat geringer aus.

[table colalign=“center|center|center|center|center“] Monat[attr style=“width:20px“],Kredit, Zinsen, Rate[attr class=“clas123″],monatl. Kosten1,1.000€,100€,200€,300€

2,800€,80€,200€,280€

3,600€,60€,200€,260€

4,400€,40€,200€,240€

5,200€,20€,200€,220€

[/table]

Nach Ablauf der 5 Monate hat man mit einem Abzahlungsdarlehen insgesamt 300€ Zinsen gezahlt.

Annuitätendarlehen

Bei einem Annuitätendarlehen ist die monatliche Summe aus Zinsen und Rate, die man als Annuität bezeichnet, stets gleich hoch. Die Kosten sind, bis auf die letzte Zahlung, immer gleich und bleiben Konstant. Dies bietet eine gute Kalkulationsgrundlage und wird daher für Privatkredite gern von den Banken angeboten.

[table colalign=“center|center|center|center|center“] Monat[attr style=“width:20px“],Kredit, Zinsen, Rate, monatl. Kosten[attr class=“class123″] 1,1.000€,100€,200€,300€2,800€,80€,220€,300€

3,580€,58€,242€,300€

4,338€,“33,80€“,“266,20€“,300€

5,“71,80€“,“7,18€“,“71,80€“,“78,98€“

[/table]

Nach Ablauf der 5 Monate hat man mit einem Annuitätendarlehen insgesamt 278,98€ Zinsen gezahlt.

Restschuldversicherung – Absicherung eines Kleinkredits

Mit der Aufnahme eines Kleinkredits gehen Verbraucher eine langfristige finanzielle Verbindlichkeit ein. Dieser müssen sie durch pünktliche Zahlung der vereinbarten monatlichen Rate nachkommen.

Manchmal ist es Verbrauchern nicht möglich, ihre Rate pünktlich zu zahlen. Dies ist zum Beispiel dann denkbar, wenn:

Manchmal ist es Verbrauchern nicht möglich, ihre Rate pünktlich zu zahlen. Dies ist zum Beispiel dann denkbar, wenn:

- der Kreditnehmer länger als 6 Wochen krank ist

- dauerhaft arbeitsunfähig wird

- arbeitslos wird

In allen drei Fällen sinkt das Einkommen. Dies bewirkt oft, dass der Verbraucher seine Rate nicht tilgen kann oder bestehende Reserven, wie zum Beispiel eine Lebensversicherung, auflösen muss.

Durch den Abschluss einer Restschuldversicherung besteht die Möglichkeit, einen Kleinkredit für den Fall der Krankheit, der Arbeitsunfähigkeit, der Arbeitslosigkeit oder für den Todesfall abzusichern. Somit eignet sich diese Versicherung sowohl für die Absicherung des Kreditnehmers als auch seiner Angehörigen.

Ausfall der Raten, nicht selbst verschuldet

Zahlungsunfähigkeit, zB. bei Insolvenz

Tod, im schlimmsten Falle

[/table]

Der Leistungsumfang bei einer Restschuldversicherung

Im Fall eines versicherten Risikos muss ein Versicherungsnehmer seinen finanziellen Verpflichtungen aus dem Kleinkredit nicht mehr nachkommen. Die Ratenzahlung wird von der Versicherungsgesellschaft übernommen. Dabei gilt jedoch zu beachten, dass bei der Kostenübernahme der Leistungsumfang der Versicherung eingeschränkt sein kann. So ist es zum Beispiel üblich, dass die meisten Versicherungsgesellschaften:

Im Fall eines versicherten Risikos muss ein Versicherungsnehmer seinen finanziellen Verpflichtungen aus dem Kleinkredit nicht mehr nachkommen. Die Ratenzahlung wird von der Versicherungsgesellschaft übernommen. Dabei gilt jedoch zu beachten, dass bei der Kostenübernahme der Leistungsumfang der Versicherung eingeschränkt sein kann. So ist es zum Beispiel üblich, dass die meisten Versicherungsgesellschaften:

- eine Leistung erst nach Ablauf von 3 Monaten erbringen

- die Leistungsdauer zum Beispiel auf einen Zeitraum von maximal 12 Monaten beschränken

- bei einer Vorerkrankung den Versicherungsschutz stark einschränken

- bei einem befristeten Arbeitsvertrag keine Zahlung bei einer Arbeitslosigkeit vorsehen

Aufgrund der vielfältigen Einschränkungen eignet sich eine Restschuldversicherung nur bedingt dafür, die Risiken Arbeitslosigkeit, Arbeitsunfähigkeit oder länger andauernden Erkrankung abzusichern. Anders verhält es sich unter Umständen bei dem Risiko Ableben des Kreditnehmers. Der Grund hierfür liegt in der Tatsache, dass die Versicherungsgesellschaft in diesem Fall, sofern keine Vorerkrankung vorlag, in der Regel für die komplette verbleibende Restschuld aufkommt.

Die Kosten für eine Restschuldversicherung fallen sehr hoch aus

In den meisten Fällen ist die Aufnahme eines Kleinkredits nicht an eine Restschuldversicherung gekoppelt. Deshalb ist keiner dazu verpflichtet, eine solche Versicherung zu besitzen. Viele Kreditinstitute empfehlen den Abschluss dieser Versicherung, da sie durch den Verkauf dieses Produktes zusätzliche Erlöse erzielen können.

In den meisten Fällen ist die Aufnahme eines Kleinkredits nicht an eine Restschuldversicherung gekoppelt. Deshalb ist keiner dazu verpflichtet, eine solche Versicherung zu besitzen. Viele Kreditinstitute empfehlen den Abschluss dieser Versicherung, da sie durch den Verkauf dieses Produktes zusätzliche Erlöse erzielen können.

Die Kosten für eine Restschuldversicherung sind bei eingeschränkten Leistungen sehr hoch. Deshalb sollte jeder selbst beurteilen, ob er eine solche Versicherung wirklich benötigt oder einen Kleinkredit durch andere Maßnahmen wie zum Beispiel durch eine Lebensversicherung absichern kann.

Kreditabsicherungen im Überblick

Durch die Aufnahme eines Kredits geht ein Verbraucher eine langfristige Zahlungsverpflichtung ein. Aus diesem Grund wünschen sich viele Banken neben einer hohen Bonität zusätzliche Sicherheiten, um sich vor einem Zahlungsausfall zu schützen. Als Beispiele für solche Sicherheiten sind zu nennen:

- die Restschuldversicherung

- die Lebensversicherung

- die Bürgschaft

- die Hypothek bzw. die Grundschuld

- das Pfandrecht

Neben den Banken möchten sich viele Verbraucher für den Zahlungsausfall absichern. Hierfür eignen sich sich zum Beispiel die Restschuldversicherung, die Berufsunfähigkeitsversicherung, die Lebensversicherung und die Risikolebensversicherung.

Neben den Banken möchten sich viele Verbraucher für den Zahlungsausfall absichern. Hierfür eignen sich sich zum Beispiel die Restschuldversicherung, die Berufsunfähigkeitsversicherung, die Lebensversicherung und die Risikolebensversicherung.

Durch eine Restschuldversicherung entstehen zusätzliche Kosten

Die einfachste Form der Kreditabsicherung stellt der Abschluss einer sogenannten Restschuldversicherung dar. Bei dieser Versicherung handelt es sich um eine spezielle Versicherung, die direkt an den Kreditvertrag gebunden ist und bei Vorliegen der notwendigen Voraussetzungen eine Zahlung übernimmt, wenn der Kreditnehmer:

- arbeitslos wird

- arbeitsunfähig wird

- länger Zeit krank ist

- verstirbt

In all den genannten Fällen tritt die Versicherung ein und schützt den Versicherungsnehmer bzw. seine Hinterbliebenen umfangreich ab.

Der umfangreiche Versicherungsschutz ist ein wesentlicher Vorteil der Restschuldversicherung. Nachteilig ist jedoch zu erwähnen, dass die Kosten für die Versicherung in der Regel sehr hoch ausfallen. Aus diesem Grund können alternativen Formen der Absicherung sinnvoll sein.

Die private Absicherung als Alternative zur Restschuldversicherung

Zahlreiche Darlehensnehmer haben sich bzw. ihre Angehörigen für den Fall der Berufsunfähigkeit und des Todes durch eine private Berufsunfähigkeitsversicherung, Lebensversicherung oder Risikolebensversicherung abgesichert. Aus diesem Grund bedarf es für eine Kreditabsicherung nicht zwingend einer zusätzlichen Absicherung. So ist es zum Beispiel möglich, dass:

- im Fall einer Berufsunfähigkeit eine Berufsunfähigkeitsrente erhält und durch diese Rente die monatliche Rate begleichen kann

- die Hinterbliebenendie Restschuld für einen Kredit durch die Zahlung einer Lebensversicherung bzw. Risikolebensversicherung begleichen können

Sofern bereits eine Berufsunfähigkeitsversicherung, eine Lebensversicherung bzw. eine Risikolebensversicherung vorhanden ist, entstehen dem Kreditnehmer durch diese Form der Absicherung keine zusätzlichen Kosten. Dies ist wesentlicher Vorteil. Nachteilig ist jedoch zu erwähnen, dass durch diese Versicherungen die Risiken der Arbeitslosigkeit sowie der länger andauernden Krankheit nicht abgesichert sind.

Versicherungen schützen nicht im Fall der Zahlungsunwilligkeit des Versicherungsnehmers

Grundsätzlich erbringt eine Versicherungsgesellschaft eine Leistung nur dann, wenn ein versichertes Risiko vorliegt und der Versicherungsnehmer beispielsweise seine Beruf nicht mehr ausüben kann. In allen anderen Fällen sind Leistungen durch die Versicherungsgesellschaft ausgeschlossen. Dies bedeutet, dass eine Versicherungsgesellschaft zum Beispiel nicht zahlt, wenn:

Grundsätzlich erbringt eine Versicherungsgesellschaft eine Leistung nur dann, wenn ein versichertes Risiko vorliegt und der Versicherungsnehmer beispielsweise seine Beruf nicht mehr ausüben kann. In allen anderen Fällen sind Leistungen durch die Versicherungsgesellschaft ausgeschlossen. Dies bedeutet, dass eine Versicherungsgesellschaft zum Beispiel nicht zahlt, wenn:

- der Kreditnehmer insolvent wird

- aufgrund eines niedrigeren Einkommens seinen Zahlungsverpflichtungen nicht mehr vollständig nachkommen kann

- seinen Zahlungsverpflichtungen nicht mehr nachkommen möchte

Wie sich den hier aufgeführten Beispielen entnehmen lässt, besteht also auch nach Abschluss einer Versicherung für die Bank das Risiko, das geliehene Geld vom Kreditnehmer nicht mehr vollständig zurück zu erhalten. Aus diesem Grund fordern einige Kreditinstitute von Kreditnehmern zusätzliche Sicherheiten wie zum Beispiel einen Bürgen bei einer vergleichsweise geringen Bonität des Antragstellers, eine Hypothek bzw. Grundschuld bei Bauspardarlehen oder einen Kfz-Brief bei einer Fahrzeugfinanzierung ein.

Durch diese zusätzliche Sicherheiten kann ein Kreditinstitut das Ausfallrisiko reduzieren. Aus diesem Grund sind die Kreditkonditionen für viele Kredite, die durch zusätzliche Sicherheiten abgesichert werden, besonders günstig.

Der Rahmenkredit – kostengünstige Alternative zum Dispositionskredit

Die meisten Verbraucher nutzen einen Kleinkredit, wenn sie über einen längeren Zeitraum Kapital benötigen und den aufgenommenen Kredit über einen längeren Zeitraum zurückzahlen möchten. Für die kurzzeitige Überbrückung von finanziellen Engpässen nutzen Verbraucher gewöhnlich den sogenannten Dispositionskredit. Diesen können sie bei Bedarf zu jeder Zeit beanspruchen und flexibel zurückzahlen.

Die hohe Flexibilität ist ein wesentlicher Vorteil des Dispositionskredits. Nachteilig ist jedoch zu erwähnen, dass bei diesem Kredit die Kreditzinsen sehr hoch ausfallen. Aus diesem Grund raten die meisten Experten vom Dispokredit ab und empfehlen die Inanspruchnahme eines Rahmenkredits.

Der Rahmenkredit – eine kurze Erklärung

Bei einem Rahmenkredit handelt es sich um einen speziellen Kredit. In den Grundzügen entspricht dieser Kredit dem Dispositionskredit, da:

Bei einem Rahmenkredit handelt es sich um einen speziellen Kredit. In den Grundzügen entspricht dieser Kredit dem Dispositionskredit, da:

- eine Bank einen Kreditnehmer einen bestimmten Kreditrahmen gewährt

- einen Kredit bis zu der Höhe des Kreditrahmens beanspruchen kann

- die Verwendung des Kredits nicht gebunden

- der Kredit flexibel zurückgezahlt werden kann

- in der Regel nur bei Inanspruchnahme des Kredits Kosten entstehen

- der Zinssatz für den Kredit an die aktuelle Zinsentwicklung angepasst werden kann

Trotz der vielen Gemeinsamkeiten gibt es zwischen einem Rahmenkredit und einem Dispositionskredit einige Unterschiede. Der wesentliche Unterschied besteht darin, dass ein Rahmenkredit im Gegensatz zu einem Dispositionskredit nicht an ein Girokonto gebunden ist. Deshalb kann man einen Rahmenkredit bei jeder Bank beantragen. Es gibt somit einen Wettbewerb zwischen den verschiedenen Anbietern. Aus diesem Grund ist der Zinssatz bei einem Rahmenkredit gewöhnlich niedriger als bei einem Dispokredit.

Die Vor- und Nachteile im Überblick

Ein Rahmenkredit hat im direkten Vergleich zum Klein- und Dispokredit verschiedene Vor- und Nachteile. Diese werden hier noch einmal zusammengefasst:

- Der Zinssatz ist niedriger als beim Dispo- und höher als beim Kleinkredit.

- Die Rückzahlungsmöglichkeiten sind flexibler als beim Kleinkredit und mit den Konditionen von Dispokredit zu vergleichen.

- Kann ebenso wie der Dispokredit nach Bedarf beansprucht werden, allerdings kann es durch die Überweisung auf ein Referenzkonto zu einer zeitlichen Verschiebung von 1 bis 2 Tagen kommen.

- Verursacht ebenso wie der Dispokredit nur bei einer Inanspruchnahme Kosten, da bei diesem Kredit in der Regel keine zusätzlichen Gebühren für die Bereitstellung oder Kontoführung erhoben werden.

- Kann ebenso wie ein Kleinkredit bei jeder Bank beantragt werden. Somit sind durch einen Anbietervergleich Einsparungen möglich.

Aufgrund der hier aufgeführten Vor- und Nachteile empfiehlt sich die Inanspruchnahme eines Rahmenkredits vor allem dann, wenn ein Verbraucher kurzfristig zusätzliches Kapital benötigt und dieses flexibel zurückzahlen möchte.

Achtung vor der Schuldenfalle: Kredit

Oftmals ist es der letzte Ausweg einen Kleinkredit aufzunehmen. Steckt man in Finanziellen Schwierigkeiten so scheint es für viele eine gute Alternative zu sein, weitere Schulden zu machen. Ein Kredit ist im Grunde nichts anderes, der Bank wird bei der Aufnahme Geld geschuldet. Man sollte sich daher vor Abschluss gut Überlegen und sich wirklich sicher sein, dass man die monatlichen Raten auch stemmen kann.

Gründe für eine Verschuldung können schnell zustande kommen:

Gründe für eine Verschuldung können schnell zustande kommen:

- Plötzliche Arbeitslosigkeit

- Krankheit

- Miet- und Rechnungsrückstände

- Fehlinvestition

Es sollte von daher der letzte Ausweg sein einen Kleinkredit aufzunehmen um dieser Situation zu entkommen. Denn man geht nicht nur eine Verpflichtung ein der man jeden Monat nachkommen muss sondern auch gegenüber der Familie und den Verwandten. Können die Raten nämlich nicht zurückgezahlt werden so bedeutet das oftmals auch eine Menge Ärger für die Familie. Zwar gibt es die Möglichkeit einer Absicherung mit Hilfe der [glossary id=’173′ slug=’restschuldversicherung‘ /], aber diese Versicherung ist mit zusätzlichen Kosten verbunden und man sollte die Bedingungen vorher gut lesen, denn die Versicherung muss im Härtefall nicht zahlen, wenn man beispielsweise Vorsätzlich in die Zahlungsunfähigkeit kommt.

Gründe für eine Überschuldung

Laut dem statistischem Bundesamt war 2012 die Arbeitslosigkeit für mehr als ein viertel aller Verschuldungen verantwortlich. Gefolgt von Trennung, Scheidung oder Tod des Lebensgefährten.

[table caption=“Gründe für Überschuldung in %“ colalign=“center|center|center“] Grund, 2011, 2012Arbeitslosigkeit,27.00,25.60

Trennung- Scheidung- Tod, 14.00,14.20

Erkrankung- Sucht- Unfall,12.10,12.7

[/table]

Eine Kreditumschuldung kann sinnvoll sein

Zahlreiche Verbraucher besitzen Kredite. In vielen Fällen sind die Kreditkonditionen bei den bestehenden Krediten für den Verbraucher nicht bzw. nicht mehr optimal. Dies ist zum Beispiel der Fall, wenn:

- es sich um einen Dispokredit oder einen Handelskredit mit einem hohen Zinssatz handelt

- ein Ratenkredit zu einem hohen Zinssatz abgeschlossen wurde

- die Laufzeit bzw. die Ratenhöhe des Kredites nicht mehr den finanziellen Möglichkeiten entsprechen

In den hier genannten Fällen ist es sinnvoll, zu überprüfen, ob sich eine Umschuldung also eine Verlagerung der Verbindlichkeiten lohnt.

[table caption=“Rechenbeispiel einer Umschuldung “ colalign=“center|center|center“] ,Alter Kredit, Neuer KreditKreditbetrag,20.000 €,20.000 €

Laufzeit,84 Monate,84 Monate

monatl. Rate,318 €,280 €

Zinssatz (effektiv),9%,5%

Zinsen gesamt,6.730 €,3.660 €

[/table]

Dieses Beispiel zeigt eine klassische Kreditumschuldung. Durch den deutlich geringeren Zinssatz können nicht nur mehrere Tausend Euro an Zinsen gespart werden, sondern die monatliche Belastung fällt zudem noch um fast 40 Euro.

Eine Kreditumschuldung bei nicht terminierten Krediten empfiehlt sich fast immer

Für alle Kredite, bei denen der Verbraucher den Kredit flexibel zurückzahlen kann, erheben die meisten Kreditinstitute sehr hohe Zinsen. Aus diesem Grund sollte man den Verfügungsrahmen bei Dispokrediten, Handelskonten, Versandhäusern sowie Kreditkartenkonten nicht langfristig in Anspruch nehmen.

Für alle Kredite, bei denen der Verbraucher den Kredit flexibel zurückzahlen kann, erheben die meisten Kreditinstitute sehr hohe Zinsen. Aus diesem Grund sollte man den Verfügungsrahmen bei Dispokrediten, Handelskonten, Versandhäusern sowie Kreditkartenkonten nicht langfristig in Anspruch nehmen.

Sofern man den Verfügungsrahmen bei diesen Konten nicht in absehbarere Zeit zurückzahlen kann, sollte er die Möglichkeiten einer Umschuldung prüfen. Durch eine Umschuldung kann er nämlich:

- die Kosten für die Zinsen reduzieren

- den Kredit in gleichmäßigen Raten zurückzahlen

- auf Gebühr für überteuerte Versicherungen verzichten

Durch eine Kreditumschuldung bei Kleinkrediten können für den Verbraucher Kosten entstehen

Im Gegensatz zu nicht terminierten Krediten sind bei Kleinkrediten Ratenhöhe und Laufzeit genau festgelegt. Aus diesem Grund können solche Kredite nicht ohne Weiteres abgelöst werden. Nichtsdestotrotz hat man auch bei diesen Krediten prinzipiell die Möglichkeit, den Kredit vorzeitig abzulösen bzw. umzuschulden.

Bei einer vorzeitigen Ablösung, die in der Regel frühestens 6 Monate nach der Kreditvergabe möglich ist, können dem Verbraucher zusätzliche Kosten entstehen. So ist es den Banken zum Beispiel möglich, eine sogenannte Vorfälligkeitsentschädigung als Schadensersatz geltend zu machen.

Die Höhe der Vorfälligkeitsentschädigung ist gesetzlich begrenzt. Sie beträgt bei Verbraucherdarlehen, die nach dem 10. Juni 2010 geschlossen wurden, in der Regel 1 Prozent von der Restschuld.

Eine Umschuldung darf nicht auf der Grundlage des angebotenen Zinssatzes erfolgen

Durch eine Umschuldung können Kosten entstehen. Aus diesem Grund müssen diese Kosten im Rahmen eines Kreditvergleichs berücksichtigt werden. Prinzipiell empfiehlt sich eine Umschuldung von Kleinkrediten nur dann, wenn die Kostenersparnis bei den Gebühren und Zinsen die Vorfälligkeitsentschädigung sowie die eventuell anfallenden Bearbeitungsgebühren kompensiert. Oftmals ist dies der Fall, wenn:

- sich der Zinssatz für einen Kredit stark gesenkt hat

- ein bestehender Kredit noch eine lange Laufzeit hat

In diesen Situationen kann ein Kreditnehmer durch eine Umschuldung die Höhe seiner monatlichen Rate oder die Dauer der Laufzeit reduzieren und bares Geld einsparen.

Eine veränderte Lebenssituation kann eine Umschuldung notwendig machen

Bei einer Kreditvergabe entscheidet vor allem die Höhe des noch frei verfügbaren monatlichen Einkommens darüber, wie hoch die Rate ausfällt. In der Praxis ist allerdings möglich, dass sich die Höhe frei verfügbaren monatlichen Einkommens während der Laufzeit verändert. Dies ist zum Beispiel denkbar, wenn:

- dem Kreditnehmer aufgrund von Arbeitslosigkeit oder eines Arbeitgeberwechsels ein niedriges Einkommen zur Verfügung steht

- sich die Ausgaben des Kreditnehmers durch Mieterhöhungen u.ä. ändern

- der Kreditnehmer durch die Geburt eines Kindes unterhaltspflichtig wird

In all den genannten Fällen führen Veränderungen im Leben des Kreditnehmers dazu, dass seine Bonität sinkt. Langfristig kann dies zur Folge haben, dass der Kreditnehmer seinen finanziellen Verpflichtungen nicht mehr im vollen Umfang nachkommen kann. Um dies zu verhindern, bietet sich eine Umschuldung beispielsweise in Form einer Verminderung der monatlichen Rate sowie einer Verlängerung der Laufzeit an.

Kreditrichtlinien

Zahlreiche Verbraucher entscheiden sich dazu, einen Kredit aufzunehmen. Durch die Aufnahme dieses Kredits gehen sie eine langfristige finanzielle Verbindlichkeit ein. Aus diesem Grund sollte jede Kreditaufnahme genau überlegt werden. Es ist wichtig, dass der Verbraucher bereits vor der Kreditaufnahme weiß, welche finanziellen Folgen die Kreditaufnahme für ihn hat, welche Kosten auf ihn zu kommen und welche Rückzahlungsmöglichkeiten für ihn bestehen.

Schon seit längerer Zeit sind die Kreditinstitute dazu verpflichtet, über die Konditionen eines Kredits sowie die Folgen einer Kreditaufnahme zu informieren. Früher gab es hinsichtlich der Informationspflicht jedoch nur wenige konkrete Regelungen. Dies führte unter anderem dazu, dass die Kreditinstitute ihrer Informationspflicht auf verschiedene Weise nachkamen und dadurch die einzelnen Angebote der unterschiedlichen Banken nur schlecht miteinander vergleichen konnten.

Schon seit längerer Zeit sind die Kreditinstitute dazu verpflichtet, über die Konditionen eines Kredits sowie die Folgen einer Kreditaufnahme zu informieren. Früher gab es hinsichtlich der Informationspflicht jedoch nur wenige konkrete Regelungen. Dies führte unter anderem dazu, dass die Kreditinstitute ihrer Informationspflicht auf verschiedene Weise nachkamen und dadurch die einzelnen Angebote der unterschiedlichen Banken nur schlecht miteinander vergleichen konnten.

Um dieses Problem zu beheben, wurden im Jahr 2010 die gesetzlichen Regelungen zu den Verbraucherkreditrichtlinien novelliert. Die neuen Regelungen traten für fast alle Kredite, die nach dem 11. Juni 2010 abgeschlossen wurden, in Kraft.

Der Geltungsbereich der Verbraucherkreditrichtlinien

Die Verbraucherkreditrichtlinien sollen die Rechte bei der Aufnahme eines Kredites stärken. Aus diesem Grund finden die Verbraucherkreditrichtlinien fast bei allen Verbraucherkrediten Anwendung. Ausnahmen hiervon gelten nur dann, wenn:

- die Kredithöhe weniger als 200 Euro beträgt

- die Kredithöhe mehr als 75.000 Euro beträgt

- der Verbraucher ein zinsloses Darlehen erhält

- es sich um einen Förderkredit handelt

- es sich um einen nicht terminierten Kredit (Bsp. unbefristeten Dispokredit) handelt

In all diesen Ausnahmefällen müssen die Verbraucherkreditrichtlinien nicht angewandt werden.

Zudem gilt zu beachten, dass bei Baufinanzierungen bezüglich der Anwendung der Verbraucherkreditrichtlinien beispielsweise aufgrund der Dauer der Zinsbindung sowie der Eintragung einer Grundschuld Besonderheiten gelten können.

Die Bestandteile der Verbraucherkreditrichtlinien

Wie bereits festgestellt, sind die Verbraucherkreditrichtlinien bei fast allen Kleinkrediten anzuwenden. Dies bedeutet u.a., dass die Kreditinstitute:

- nur mit repräsentativen Beispielen werben dürfen

- im Rahmen der vorvertraglichen Informationspflicht auf alle Kosten, die mit der Kreditaufnahme in Zusammenhang stehen, aufmerksam machen müssen

- für eine bessere Vergleichbarkeit die Daten zum Kreditangebot nach einem vorgegebenen Muster zusammenstellen müssen

- alle Bestandteile des Darlehensvertrags bzw. des Kreditangebots erläutern müssen

- mit den Verbrauchern vor der Darlehensvergabe einen Darlehensvermittlungsvertrag abschließen müssen

- über die Möglichkeiten und die Folgen einer Kündigung bzw. eines Widerrufs informieren müssen

Durch die Verbraucherkreditrichtlinien 2010 wurde die Rechte der Verbraucher gestärkt

Bei den Verbraucherkreditrichtlinien handelt es sich um europäische Richtlinien, die bereits im Jahr 2008 in Kraft getreten und im Jahr 2010 novelliert worden sind. Dabei ist auffällig, dass alle Änderungen bei den Verbraucherkreditrichtlinien dazu führten, dass die Rechte gestärkt wurden. So bewirkten die neuen Richtlinien beispielsweise, dass:

Bei den Verbraucherkreditrichtlinien handelt es sich um europäische Richtlinien, die bereits im Jahr 2008 in Kraft getreten und im Jahr 2010 novelliert worden sind. Dabei ist auffällig, dass alle Änderungen bei den Verbraucherkreditrichtlinien dazu führten, dass die Rechte gestärkt wurden. So bewirkten die neuen Richtlinien beispielsweise, dass:

- Kreditinstitute nur noch mit Kreditkonditionen, die mindestens 2/3 der Antragsteller erhalten, werben

- die Verbraucher bessere Kündigungsmöglichkeiten haben

- die Höhe einer Vorfälligkeitsentschädigung bei einer vorzeitigen Kündigung beschränkt ist

- die Kreditnehmer bereits vor Vertragsabschluss besser informiert werden

- die Kreditnehmer die Angebote verschiedener Banken besser miteinander vergleichen können

- durch die einheitlichen Regelungen ein Kreditvergleich innerhalb der EU möglich ist

Es gilt jedoch zu beachten, dass diese neuen Regelungen nur bei Neuverträgen Anwendung finden. Für alle Altverträge, die vor dem 11. Juni 2010 abgeschlossen wurden, finden noch die alten Regelungen Anwendung.

Kleinkredite für Beamte, Studenten, Selbständige, Kfz & Motorrad

Kfz- und Motorradkredite

Der Kauf eines Autos oder Motorrads ist mit einem hohen finanziellen Aufwand verbunden. Nicht alle Verbraucher verfügen über die notwendigen Mittel, um ein Auto oder Motorrad bar zu bezahlen. Aus diesem Grund entscheiden sich viele Personen dazu, einen Kredit aufzunehmen.

Der Kauf eines Autos oder Motorrads ist mit einem hohen finanziellen Aufwand verbunden. Nicht alle Verbraucher verfügen über die notwendigen Mittel, um ein Auto oder Motorrad bar zu bezahlen. Aus diesem Grund entscheiden sich viele Personen dazu, einen Kredit aufzunehmen.

Ein Kredit für ein Auto oder Motorrad ist in der Regel zweckgebunden

Bei einem Kredit für ein Auto bzw. Motorrad handelt es sich um einen zweckgebundenen Kredit. Dieser ist in der Regel besichert, da die meisten Kreditgeber bis zur Abzahlung des Kredits den Fahrzeugbrief einbehalten.

Durch die Einbehaltung des Fahrzeugbriefs ist der Kreditnehmer bis zur vollständigen Ablösung des Kredits nicht dazu in der Lage, das Fahrzeug zu veräußern. Der Kreditgeber hat somit eine hohe Sicherheit und ist vor einem vollständigen Forderungsausfall geschützt.

Ein Kredit für ein Auto oder Motorrad ist in den meisten Fällen sehr günstig

Aufgrund des vergleichsweise geringen Ausfallrisikos sind die Zinssätze für die Finanzierung von einem Auto oder Motorrad besonders günstig. Sie können sich jedoch von Bank zu Bank unterscheiden. Aus diesem Grund sollte man unbedingt einen Kreditvergleich durchführen.

Bei diesem Vergleich sollten nicht nur die Zinssätze betrachtet werden. Der Grund hierfür liegt in der Tatsache, dass viele Auto- und Motorradhändler ihren Kunden im Fall einer Barzahlung einen Rabatt gewähren. Dieser kann dazu führen, dass aufgrund eines niedrigeren Kaufpreises auch bei einem etwas leicht höheren Zinssatz die Höhe der monatlichen Rate niedriger ausfällt.

Deshalb sollte man im Rahmen eines Kreditvergleichs bei einer Auto- oder Motorradfinanzierung die Höhe der monatlichen Rate der verschiedenen Anbieter auf der Grundlage der angebotenen Händlerfinanzierung sowie der Fremdfinanzierung in Abhängigkeit vom Barpreis vergleichen.

Kleinkredite für Beamte und Mitarbeiter im öffentlichen Dienst

Die Kreditkonditionen können sich nicht nur von Bank zu Bank, sondern auch von Antragsteller zu Antragsteller variieren. Der Grund hierfür liegt in der Tatsache, dass das Ausfallrisiko der verschiedenen Kreditnehmer unterschiedlich hoch eingeschätzt wird.

Die Kreditkonditionen können sich nicht nur von Bank zu Bank, sondern auch von Antragsteller zu Antragsteller variieren. Der Grund hierfür liegt in der Tatsache, dass das Ausfallrisiko der verschiedenen Kreditnehmer unterschiedlich hoch eingeschätzt wird.

In der Regel wird davon ausgegangen, dass das Ausfallrisiko bei Beamten und bei Mitarbeitern im öffentlichen Dienst besonders gering ist. Aus diesem Grund gewähren viele Kreditinstitute diesen Personen Kredite zu besonders günstigen Konditionen. So können Beamte bzw. Mitarbeiter im öffentlich Dienst im Vergleich zu anderen Antragstellern in zahlreichen Fällen:

- einen höheren Kreditbetrag aufnehmen

- eine längere Laufzeit bei einem Kredit vereinbaren

- einen Kredit zu einem niedrigeren Zinssatz erhalten

Nicht alle Beamten und Mitarbeiter im öffentlichen Dienst können von ihrem Status profitieren

Grundsätzlich wird die Bonität eines Beamten bzw. eines Mitarbeiters im öffentlichen Dienst besonders gut eingestuft. Deshalb werden Beamten bzw. Mitarbeitern im öffentlichen Dienst in der Regel Kredite zu besonders guten Konditionen gewährt. Ausnahmen von dieser Regelung sind jedoch möglich, wenn:

- ein Mitarbeiter im öffentlich Dienst nur befristet beschäftigt ist

- es sich um einen Beamten auf Widerruf, einen Beamten auf Probe bzw. einen Beamten auf Zeit handelt

In diesen Fällen ist der Verdienst der Beamten bzw. der Mitarbeiter im öffentlichen Dienst nicht für unbefristete Zeit abgesichert. Deshalb ist es denkbar, dass einem Antragsteller nur bei einer kurzen Laufzeit, die zum Beispiel die Dauer der Befristung unterschreitet, besonders günstige Konditionen für einen Kleinkredit angeboten werden.

Kleinkredite für Stundenten

In Deutschland gibt es ca. 2,5 Millionen Studenten. Die meisten dieser Studenten haben kein eigenes größeres Einkommen, aber hohe Ausgaben. Diese entstehen zum Beispiel durch die laufenden Kosten für:

- die eventuell anfallenden Studiengebühren und Semesterbeiträge

- die Miete eines Zimmers oder einer Wohnung

- Verpflegung, Kleidung usw.

Studenten können die anfallenden Kosten aus verschiedenen Quellen finanzieren

Studenten können die anfallenden Kosten aus verschiedenen Quellen finanzieren

Regelmäßig anfallende Kosten können Studenten zum Beispiel durch das Kindergeld, durch einen Studentenjob, durch ein BAföG oder durch einen monatlich ausgezahlten Kredit einer Förderbank abdecken.

Neben den laufenden Kosten ist es auch möglich, dass ein Student einmalige Kosten hat. So ist es zum Beispiel denkbar, dass ein Student zusätzliche finanzielle Mittel für die Einrichtung eines Zimmers oder die Anschaffung von Studienmaterial benötigt und deshalb einen Kredit beantragt.

Bei der Kreditvergabe für Studenten gelten zahlreiche Besonderheiten

Viele Studenten möchten einen Kleinkredit aufnehmen. Allerdings verfügen sie in der Regel nicht über die finanziellen Mittel, um einen Kredit während des Studiums zurückzuzahlen. Aus diesem Grund wurden Studenten früher nur selten Kredite gewährt.

Inzwischen haben sich jedoch die Möglichkeiten bei der Kreditvergabe für Studenten verbessert. Der Grund hierfür liegt in der Tatsache, dass man mittlerweile erkannt hat, dass die Studenten von heute die Großverdiener von morgen darstellen.

Deshalb möchten einige Banken die Studenten schon heute an sich binden. Sie bieten den Studenten spezielle Kredite an. Eine Besonderheit bei diesen Krediten ist es, dass:

- die Kreditsumme bei diesen Krediten in den meisten Fällen begrenzt ist und zum Teil auch in Raten ausgezahlt wird

- die Kredite in der Regel erst einige Monate nach Beendigung des Studiums in Raten zurückgezahlt werden müssen

Die Konditionen bei einem Studentenkredit sollten miteinander verglichen werden

Ebenso wie bei anderen Krediten können sich auch die Konditionen bei einem Studentenkredit unterscheiden. Aus diesem Grund sollte auch bei einem Kredit ein Vergleich vorgenommen werden. Im Rahmen dieses Vergleichs sollte man dann auch überprüfen, ob man durch zusätzliche Sicherheiten wie zum Beispiel durch die Bürgschaft der Eltern unter Umständen einen günstigeren Zinssatz angeboten bekommt.

Kleinkredite für Selbständige

Es gibt zahlreiche Kreditinstitute, die privaten Verbrauchern einen Kleinkredit anbieten. Dabei gilt jedoch zu beachten, dass viele Banken ihr Angebot auf bestimmten Kundenkreis beschränken. So gibt es zum Beispiel Banken, die folgenden Personengruppen keinen Kredit anbieten:

- Erwerbslosen sowie Arbeitnehmern, die keinen unbefristeten Arbeitsvertrag haben

- Personen, die ein bestimmtes Alter überschritten haben

- Personen, die selbstständig oder freiberuflich tätig sind

Die Gründe für die Einschränkungen beim Kundenkreis können vielfältig sein. Allgemein ist jedoch davon auszugehen, dass die Banken bei den genannten Personengruppen von einem erhöhten Ausfallrisiko ausgehen.

Das Angebot an Krediten für Selbstständige ist überschaubar

Aufgrund des erhöhten Ausfallrisikos gibt es nur wenige Banken, die Selbstständigen einen Kleinkredit anbieten. Nichtsdestotrotz besteht für Selbstständige bei einer ausreichenden Bonität grundsätzlich die Möglichkeit, einen Kredit zu erhalten. Damit ihnen dies gelingt, müssen sie ihre Bonität in der Regel durch folgende Dokumente nachweisen:

- durch den letzten Jahresabschluss

- durch die letzte Einkommenssteuererklärung

- durch eine aktuelle BWA

Sofern die Prüfung einer Bank ergibt, dass bei einem Selbstständigen in Vergangenheit ein ausreichend hohes Einkommen für die Tilgung eines Kredites vorlag, kann einem Kreditantrag entsprochen werden.

Die Kreditkonditionen für Selbstständige sind in vielen Fällen ungünstig

Bei einem Selbstständigen bzw. bei einem Freiberufler beruht jede Kreditentscheidung auf Angaben aus der Vergangenheit. Im Gegensatz zu den Arbeitnehmern ist das zukünftige Einkommen bei selbstständig tätigen Personen nicht garantiert.

Somit besteht für eine Bank bei einer Kreditvergabe an einen Selbstständigen ein besonders hohe Gefahr, dass der Kredit nicht vollständig getilgt wird. Diese höhere Gefahr spiegelt sich in vielen Fällen in schlechteren Kreditkonditionen wider. So ist es zum Beispiel die denkbar, dass:

- die Bank zwingend einen Bürgen bzw. zweiten Kreditnehmer fordert

- die Bank bei der Kreditvergabe an einen Selbstständigen einen höheren Zinssatz anwendet

Häufig gestellte Fragen zu Kleinkrediten (FAQ)

Woher einen Kleinkredit bekommen?

Man kann den Kleinkredit bei einer Hausbank abschließen oder im Internet – mit dem Vergleichsrechner kann eine Anfrage gestellt werden und so ein Angebote eingeholt werden. Der Vorteil bei einem Kleinkredit der online abgeschlossen wird:

- Bequem von zuhause aus

- Der Kleinkredit Vergleich zeigt die günstigsten Angebote an

- Geringere Zinskosten als bei einer Hausbank

Der Nachteil ist das es für viele sehr unpersönlich abläuft, dafür spart man aber eine Menge Geld, da die Hausbanken meist höhere Zinsen verlangen. (Mitarbeiter & Filialunkosten)

Ist die Anfrage verbindlich?

Nein, wenn die Antragsstrecke ausgefüllt wurde und die Bank den Antrag annimmt, bekommt man weitere Instruktionen per Email und Post sowie einen Kreditvorschlag der Bank, inklusive eines vorgefertigten Vertragstextes. Dieser Vorschlag ist unverbindlich und zudem kostenlos.

Was ist das Scoring?

Kann man die Chance erhöhen einen Kredit genehmigt zu bekommen?

Ja, das kann man. Es gibt von Seiten des Kreditnehmers einige Wege und Möglichkeiten die Chancen zu erhöhen, diese wäre unter anderem:

- einen zweiten Kreditnehmer mit aufzunehmen (den Partner zB.)

- durch einen Bürgen möglich

- der Bank weitere Sicherheiten vorweisen (Grundstücke, Wohneigentum, Kapitalanlagen..)

Den Banken sind Sicherheiten besonders wichtig, je mehr ihnen vorgewiesen werden können desto höher steigt die Chance einen Kredit genehmigt zu bekommen.

Zinsunterschied: Vergleichsrechner – Vertrag

Es kann durchaus zu einem Zinsunterschied kommen der in dem Vergleichsrechner angegeben wird aber nicht auf dem eigentlichen Kleinkreditvertrag steht. Dies kann einige Gründe haben:

- Bonität

- Die Bank hat nicht genügend Sicherheiten, zu geringes Einkommen oder sonstige Ausgaben

- Wohnort

- Die Wohngegend kann Einfluss auf den Zinssatz haben

- Negativen Schufaeintrag

Der Unterschied zwischen Nominal und Effektivzins

In der Regel muss ein Kreditnehmer dem Kreditgeber für die Bereitstellung eines Kredits Zinsen bezahlen. Die Höhe dieser Zinsen ist von der Laufzeit des Kredits sowie des angebotenen Zinssatzes abhängig.

In der Regel muss ein Kreditnehmer dem Kreditgeber für die Bereitstellung eines Kredits Zinsen bezahlen. Die Höhe dieser Zinsen ist von der Laufzeit des Kredits sowie des angebotenen Zinssatzes abhängig.

Bei dem angebotenen Zinssatz wird zwischen dem Effektiv- und dem Nominalzins unterschieden. Der Nominalzinssatz stellt den jährlichen Zinssatz für die Bereitstellung des Kleinkredits in Prozent dar. Dabei gilt jedoch zu beachten, dass bei diesem Zinssatz von einer jährlichen Zahlung am Ende eines Jahres ausgegangen wird.

Bei einem Kleinkredit ist es allerdings üblich, dass der Kreditnehmer monatlich Zinsen zahlt. Dies führt dazu, dass sich der effektive Jahreszins durch vorzeitige Zahlung und dem damit verbundenen Zinseszinseffekt sowie durch weitere Kosten die zum Beispiel durch die Bearbeitungsgebühren erhöht.

Aus der Höhe des angebotenen Nominalzinssatzes kann man die Kreditkosten nicht ableiten. Aus diesem Grund sollte man im Rahmen eines Kreditvergleichs stets den Effektivzinssatz betrachten. Dieser Zinssatz berücksichtigt nämlich den Zeitpunkt der Zinszahlung sowie alle anfallenden Gebühren. Deshalb ist mithilfe des anfänglichen effektiven Jahreszinses ein Vergleich möglich.